LAPORAN SPT TAHUNAN ORANG PRIBADI NON KARYAWAN

- Pengusaha

Orang pribadi yang dalam kegiatan usaha atau pekerjaannya menghasilkan barang, mengimpor barang, mengekspor barang, melakukan usaha perdagangan, memanfaatkan barang tidak berwujud dari luar daerah pabean, melakukan usaha jasa, atau memanfaatkan jasa dari luar daerah pabean.

- Pekerja Bebas

orang pribadi yang mempunyai keahlian khusus sebagai usaha untuk memperoleh penghasilan yang tidak terikat oleh suatu hubungan kerja.

Contoh: Dokter, Arsitek, Konsultan, Pengacara, olahragawan, Artis, Perantara dll

KEWAJIBAN PERPAJAKAN

Self Assessment

- Daftar

Mendaftarkan diri untuk memperoleh NPWP jika telah memenuhi syarat objektif dan

subjektif. - Hitung

Menghitung pajak yang harus dibayar sesuai dengan kegiatan usaha wajib pajak. - Bayar

Membayar Pajak yang seharusnya dibayar dengan mekanisme membayar sendiri ke Kas Negara (melalui Kantor Pos atau Bank Persepsi), dan Pemotongan/ Pemungutan Pajak oleh pihak lain. - Lapor

Melaporkan seluruh kegiatan usaha dalam Surat Pemberitahuan ( Masa dan Tahunan

sesuai kondisi sebenarnya Self Assessment.

Daftar => Pendaftaran NPWP secara online dilakukan melalui laman ereg.pajak.go.id

Bayar => Menghitung Pajak Terutang Wajib Pajak UMKM Penghasilan.

Penghasilan Bruto (Omset) X Tarif PPh Final UMKM 0.5%

Contoh : Peredaran Bruto bulan Februari 2023 sebesar Rp 20.000.000, PPh Final Rp 20.000.000, x 0,5% Rp 100.000, Pembayaran maksimal dilakukan tanggal 15 Maret 2023.

Masa berlaku Tarif PPh Final UMKM Orang Pribadi Jangka Waktu 7 Tahun.

Jangka waktu dihitung sejak:

WP Lama : Tahun Pajak PP berlaku (2018) => PP 23 tahun 2018

WP Baru : Tahun Pajak terdaftar.

Undang-Undang Harmonisasi Peraturan Perpajakan

Wajib Pajak Orang Pribadi Yang Memiliki Peredaran Bruto S/D Rp 500 Juta Tidak Dikenai Pajak PPh Final. UU HPP Klaster PPh Berlaku Mulai Tahun Pajak 2022.

PenghasilanTidak Kena Pajak (PTKP)

PTKP adalah pengurang penghasilan bruto yang diberikan kepada WP OP dalam negeri sebelum menghitumh PPh terutang yang tidak bersifat final.

54jt / tahun untuk diri sendiri. + 4,5jt / Tahun untuk setiap anggota keluarga yang ditanggung sepenuhnya. + 4,5jt / Tahun untuk WP yang sudah menikah.

Tarif:

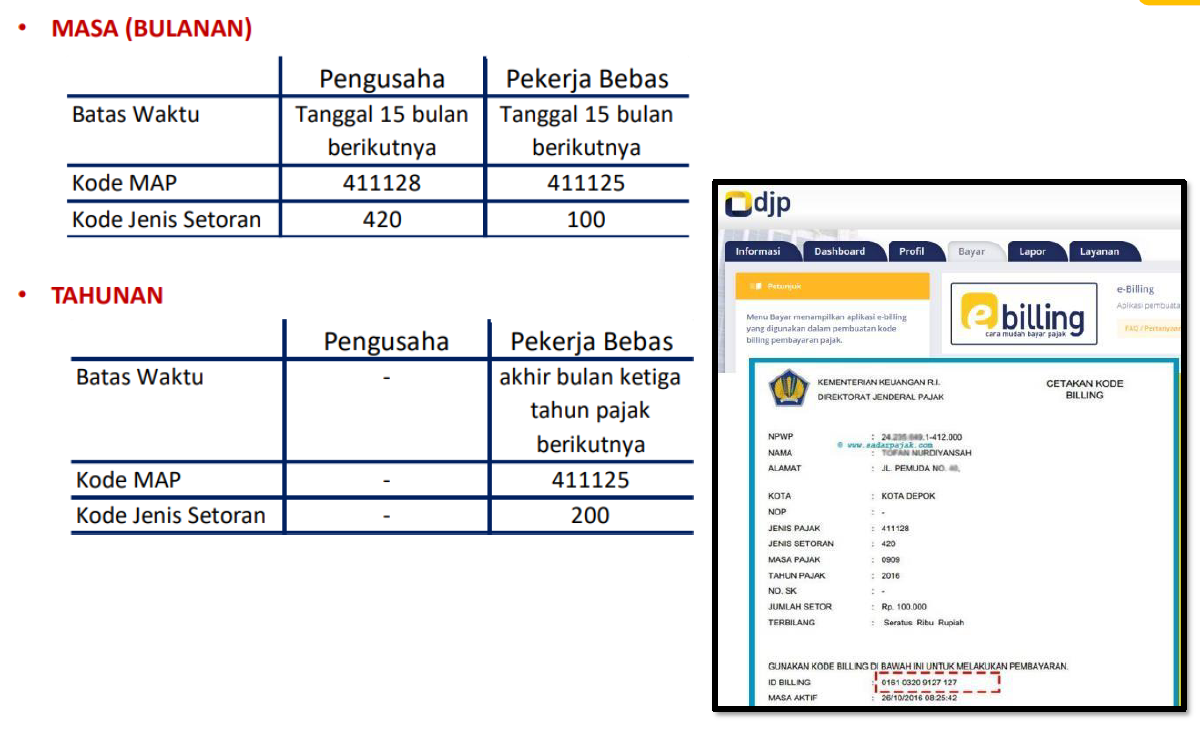

Bayar:

Data yang harus disiapkan untuk melaporkan SPT Tahunan 1770 Orang Pribadi (Usahwan/Non Karyawan):

1. Daftar Peredaran Bruto Selama 1 Tahun Pajak. Lampiran Omset OP PMK 164 2023 excel => download

2. Bukti Pemotongan Pajak 1721-A1/A2 dari Pemberi Kerja atau Bukti Pemotongan PPh 21/22/23/26 yang lain yang dapat dikreditkan.

3. Daftar Penghasilan (lain-lain).

4. Daftar Harta dan Utang.

5. Daftar Tanggungan Keluarga (Kartu Keluarga).

6. Bukti Pembayaran Zakat/Sumbangan Lain.

7. Dokumen terkait lainnya.

Lapor:

> Masa ( Bulanan )

BAYAR = LAPOR

*Paling lambat tanggal 20 bulan berikutnya.

> Tahunan (SPT Tahunan)

Paling lambat akhir bulan ke 3 tahun berikutnya ( 31 Maret)

Butuh bantuan dalam menyusun dan mempersiapkan laporan SPT Tahunan, equalisasi, mapping dan laporan keuangannya hubungi team freelancepajak.com

salam sukses dan sehat selalu.

FP